LES STOCK OPTIONS

Les stock-options constituent pour les actionnaires des entreprises une technique de rémunération de leur salariés qui est à la fois attractive et différée dans le temps afin de fidéliser et de retenir les meilleurs éléments.

Le principe d’une stock option consiste à attribuer à un salarié le droit d’acheter un certain nombre d’actions de l’entreprise à un prix donné et à une date donnée.

C’est l’Assemblée Générale Extraordinaire des actionnaires qui décide de la création et de l’attribution de stock-options et qui ensuite donne mandat à l’organe dirigeant pour en déterminer les conditions d’attribution : nombre de stock-options, bénéficiaires de stock-options et prix d’exercice des options.

Fiscalité des stock options

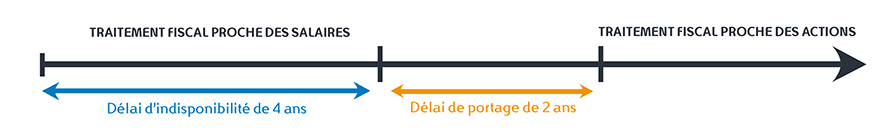

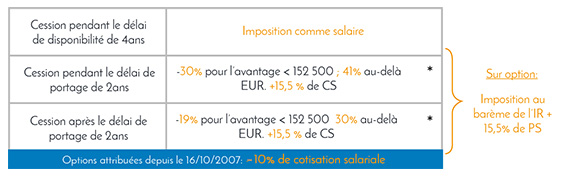

La fiscalité est complexe, et dégressive en fonction du risque assumé. Tout d’abord entre le moment où les stock-options sont attribuées et le moment auquel on peut les exercer (acheter les actions), il y a un délai d’indisponibilité de 4 ans. Ensuite on peut procéder à la levée (acquisition des actions) et céder les actions.

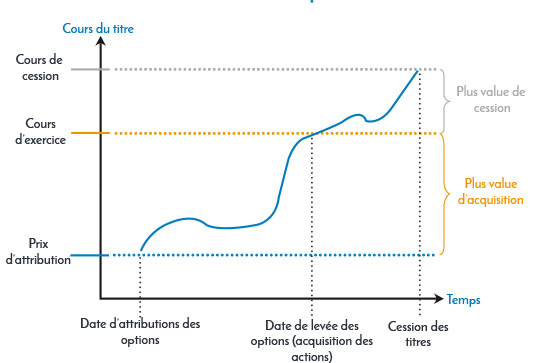

Du point de vue fiscal, il est nécessaire de bien comprendre deux notions fondamentales que sont la plus-value d’acquisition d’une part (PVA) et la plus-value de cession d’autre part (PVC). (Cf. Schéma ci-dessous).

NB : du point de vue fiscal, c’est la cession qui est le fait générateur de l’impôt.

Le schéma ci-dessous fait la synthèse des différentes fiscalités applicables à la PVA en fonction des cas :

Pour la plus-value de cession, elle est toujours imposée au prélèvement forfaitaire libératoire soit 19% auquel s’ajoutent les prélèvements sociaux pour 15,5%. Il n’y a aucune option possible ni aucune technique de réduction de l’impôt découlant de la plus-value de cession.

Stock options : techniques d’optimisation fiscale et financière

Aujourd’hui, il existe de nombreuses techniques d’optimisation permettant de réduire le frottement fiscal lié aux stock options. A titre d’exemple nous pouvons citer :

- La donation cession pour les options attribuées avant le 20 juin 2007

- L'apport en société et le report d'imposition

- L’expatriation

- L’imposition en salaire par l’intégration de la PVA au revenu global

- L’utilisation du PEE

- Anticiper la hausse de l’action

- Mettre en place une couverture tunnel en achetant le put et vendant le call à des strikes différents

- Abattement pour durée de détention

- ISF / Licenciements / Décès

N'hésitez pas à nous interroger pour optimiser la gestion de vos stock options .

Les réferences :

-

Décision du 17 mars 2010 du Conseil d’Etat sur la taxation de stock-options à l'international

-

Décision du 25 novembre 2009 du Conseil d’Etat sur l’état individuel à remettre à la levée

-

Document de base sur les options

-

Instruction fiscale du 5 janvier 2009 sur les stock options

-

Circulaire du 8 avril 2008 relative à la contribution patronale

-

Réponse ministérielle du 25 avril 2006 relatif à la donation d’actions issues de stock options

-

Réponse ministérielle du 18 juin 2001 relatif à la qualification civile des stock options

-

Articles L225-177 à 186-1 du code de commerce régissant les stock options